1.1、CGT:编写人类遗传信息的新时代药物

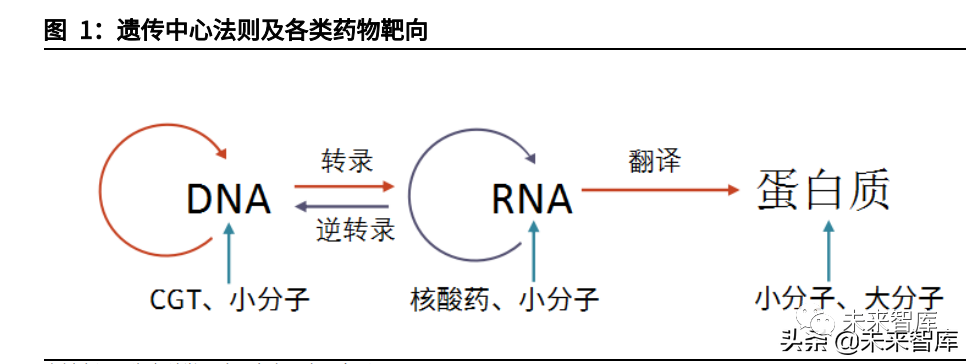

人类用药的精准度与制备难度随着基础科学研究的发展而不断提升:从成分复杂、靶向不明确的传统药物(天然提取),发展至成分清晰、机制明确的小分子及抗体药物(体外合成),并逐步革新至靶向精准、以遗传信息及细胞作为工具的细胞基因治疗药物(活药物)。

定义:细胞基因治疗(CellandGeneTherapy,CGT)分为细胞治疗和基因治疗两大部分,通过改变细胞内的遗传信息,进而改变基因表达及相应细胞性状,最终达到治愈疾病的目的。

机理:CGT作用机理可分三种,包括:1)导入正常基因替代缺陷基因;2)导入具有治疗性的基因;3)直接纠正编辑致病基因。

特性:根据遗传中心法则,CGT针对遗传信息传递的上游,因此可从基因层面直接修复矫正致病基因,具有药效长、治愈性高、有效覆盖传统不可成药或难成药靶点的特性。目前,人类基因编码的功能性蛋白超2万个,现有技术可靶向成药的仅3000个左右,余下80%的蛋白靶点有望通过CGT靶向治疗,潜在应用空间巨大。

分类:

离体治疗指在体外对细胞进行基因改造后回输至患者体内。最为人熟知的是CAR-T细胞免疫疗法,通过改造T细胞的基因,增强T细胞识别、杀伤肿瘤的能力,在难治复发性血液瘤中展现出了优异的疗效;

在体治疗指直接在体内注入目的基因或进行基因编辑,通过表达目的基因或修复缺陷基因,治疗疾病。其中离体治疗需要结合基因编辑及细胞回输两个流程,步骤相对繁琐;而在体治疗更偏向于狭义的基因治疗,其步骤相对简单。

1.2、多重因素开启CGT商业化黄金时代

CGT发展历经三十余年发展,逐步迈入商业化的黄金时期。我们认为多重因素刺激CGT市场快速发展:1)技术成熟,商业化产品数量快速增加;2)单药售价高,易产生重磅炸弹;3)治疗效果好,患者接受意愿高,市占率有望快速提升;4)上游审批加速,下游保险支持,提高药物可及性。CGT技术日趋成熟,迎来上市产品收获期。CGT研究由来已久,但技术不成熟导致的安全性低、疗效差等原因,促使监管机构对相关药物审批一直报有审慎态度。早在1990年美国FDA就批准全球首个人体基因治疗的临床试验,但直到2017年FDA才批准美国第一个细胞治疗产品Kymriah及第一个基因治疗产品Luxturna上市。

CGT发展可分四大阶段:第一阶段为1960-1980年代,基于病毒对人类细胞进行基因改造的概念被初步提出并验证;第二阶段为1980-2000年,对病毒载体持续开发并进行人体试验,但因为受试者死亡导致CGT试验的停滞;第三阶段为2000-2017年,全球数款CGT产品陆续上市,但因定价高、疗效弱,患者接受意愿低,销售疲软;第四阶段为2017年至今,FDA批准基于新技术具有良好治疗效果的CGT产品上市,此后CGT产品加速上市,且销售亮眼,增长强劲。截至2021年12月,全球范围内共有19款CGT产品获批在售。

根据FDA推测,2020至2025年CGT药物将迎来收获期,每年将会有10-20个药物获批上市,至2025年全球范围将有50款以上CGT产品上市。快速增加的上市产品数将迅速打开CGT市场规模。中国尽管早在2000年初就批准了2款CGT药物上市,但作为较早开发的产品销量一直不佳。2021年中国首次上市了两款CAR-T产品,分别由复星凯特及药明巨诺与海外公司合作引进开发,标志了新一代CGT药物在我国的商业化启程,中国CGT市场逐步与国际接轨。

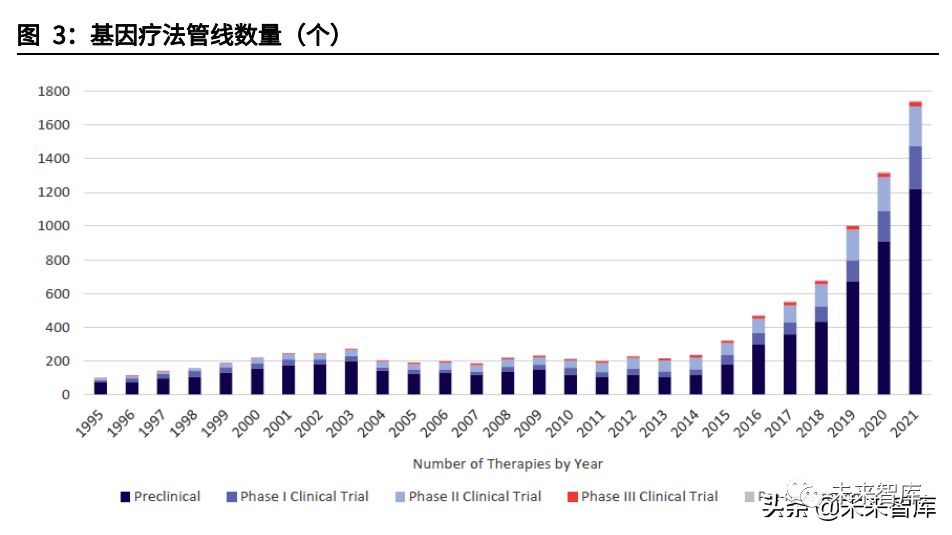

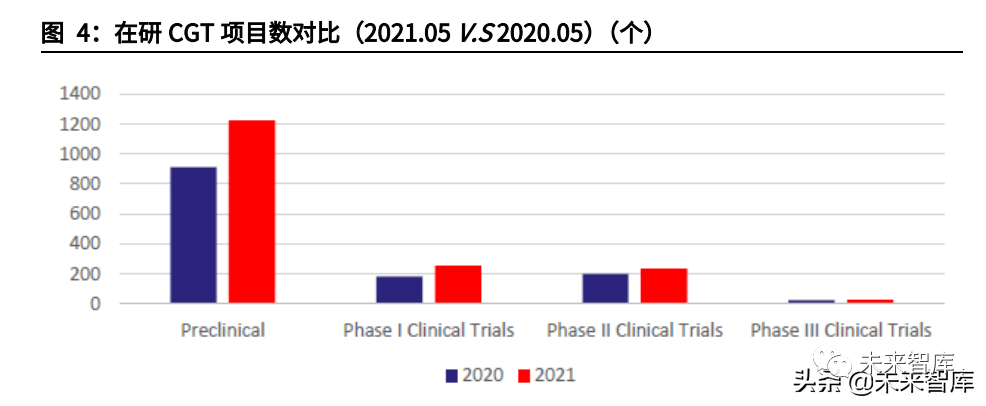

早期研发项目指数级增长,CGT增长后劲十足。虽然现有上市CGT产品数量有限,但快速增长的研发管线将支持后续CGT商业化强劲开展。截至2021年5月,全球共有1745项基因疗法处于研发阶段,且不同阶段的项目数仍在快速爬坡。根据麦肯锡统计,截至2020年CGT药物占临床前管线的15%-20%,占临床管线的10%左右。21年5月,CGT临床前项目数同比上升34%,临床I期项目则同比上升41%,从180个上升至254个,早期项目的高速增长将提升未来CGT在临床管线及上市产品中比例。考虑到从临床前及临床I期推进至商业化需要大约6-8年,我们预计CGT商业化的快速成长期将在2025-2026年左右到来。

CGT单药售价高,重磅炸弹潜力大。由于CGT药物研发投入大,生产成本高,治疗费用也高企不下。上市CGT产品中,Zolgensma作为全球最贵药物售价达到惊人的212.5万美元/年,Luxturna作为全球第三贵药物售价达85万美元,其他CGT产品则处于30-40万美元的售价区间。我国已上市的CAR-T产品定价分别是120万(益基利仑赛注射液)与129万人民币(基奥仑赛注射液),尽管低于海外同类产品,但在我国也属于昂贵之列。高单价意味着少数使用者即可推动产品销售额快速增长,商业化前景巨大。

EvluatePharma预测在美国上市的7款CGT药物中(未包含溶瘤病毒),3款产品的销售额将在2024年突破10亿美元。Zolgensma在2019年上市后第一年销售额就有3.61亿美元,2020年增长154.8%至9.2亿美元,预计2024年其销售额将突破20亿美元。2021年新上市的Abecma与Breyanzi也表现不俗:1)Abecma作为第一款以BCMA为靶点的CAR-T产品,自2021年3月底获批以来,仅第二季度销售额就达到2400万美元,估计当年销售额将突破1亿美元,2022年和2025年将分别增至3.28亿美元和11亿美元;2)Breyanzi在2021年2月份获得FDA批准用于治疗成人复发或难治性大B细胞淋巴瘤,第二季度销售额即达到1700万美元,预计在2026年将突破10亿美元。不断上市的高单价CGT产品将推动CGT市场快速扩张。

CGT临床获益好,患者治疗意愿高。尽管CGT药物价格高昂,但以其显著的生存获益和单次治疗长期收益的优势,在患者群体中渗透率快速提升。根据L.E.K统计,2016-2020年,接受CGT的患者人数由约3473人增长至13811人。其中,接受已获批药物的患者人数不断增长,在2020年时占比达到41%。L.E.K预测,在2021-2025年间,接受CGT的患者人数每年至少增加20%-25%,这些数据预示着CGT药物的销售前景非常可观。

我国的两款CAR-T产品尽管定价高,尚未进入医保,但使用人数依旧快速增长。接受CAR-T治疗的患者均为末线患者,在经历前线疗法无效或复发的情况下,考虑两款产品疗效好,对其有较高接受度。复星医药的益基利仑赛注射液与药明巨诺的瑞基奥仑赛注射液分别在2021年6月份与9月份获批,截至21年底接受两款产品治疗的人数分别达到100余人与90余人,平均每月有20-30名患者分别接受治疗,这将推动两款产品在上市一年内销售额即突破亿元大关。

上下游政策支持,提高CGT药物可及性。CGT药物具有疗效好,但价格贵的特点。为了加速CGT产品在患者群体中的普及度,我国在上游监管层面与下游支付层面均对CGT产品商业化做出支持。

监管方面,多部法规持续推出,形成了对CGT研发的全面监管政策,有利于高质量的CGT药物研发有序开展,使患者可以享受到具有临床获益价值的CGT产品。而2020年7月《突破性治疗药物审评工作程序(试行)》的发布进一步加速了具有重要临床价值的CGT药物上市速度。在新规发布3个月内,5项被纳入突破性治疗药物名单的药品中有两项是CAR-T,体现了具有临床价值的CGT药物可以缩短研发和上市注册程序,加速CGT市场发展。

保险支付端,政府积极探索风险共担与多种支付模式,降低患者使用门槛。CGT药物大多价格高昂,对患者造成沉重经济负担。根据Statista统计,2020年美国按年治疗费用最贵的药物中,第一和第三位均为基因疗法,分别是诺华的Zolegensma(2.1百万美元)与SparkTherapeutics的Luxturna(85万美元)。为了支持患者用药,欧美国家逐步形成了商保+医保的多元支付体系,让患者可以少付甚至不付就能获得治疗,对我国有一定借鉴意义。

以美国为例,美国医疗保险和医疗补助服务中心(CMS)针对诺华的CAR-T产品Kymriah提出了基于疗效的医保支付方式,患者只有在第一个月对治疗有应答,医保才会在月末给诺华进行补偿。吉利徳则进行了商业保险的探索,保险公司可以与患者签订个性化合同,在符合条件的情况下患者可以得到全额赔付。对于Zolegensma这种天价药物,多家商业保险公司也有覆盖,但相应地提出更多限制条件,诸如患者年龄、疾病症状、治疗历史等方面有所要求,需满足标准方可赔付。

我国CAR-T产品尽管未进入医保,但已有多地政府推出惠民保,可一定程度缓解患者经济负担。部分商业保险也已可报销CAR-T治疗费用,且保费低廉。此外公司也与医院积极协商,考虑分期付款等方式,提高患者支付意愿。随着支付体系的进一步成熟,CGT药物对患者经济负担将会减小,从而促进患者使用意愿,推动CGT商业化进一步成熟。

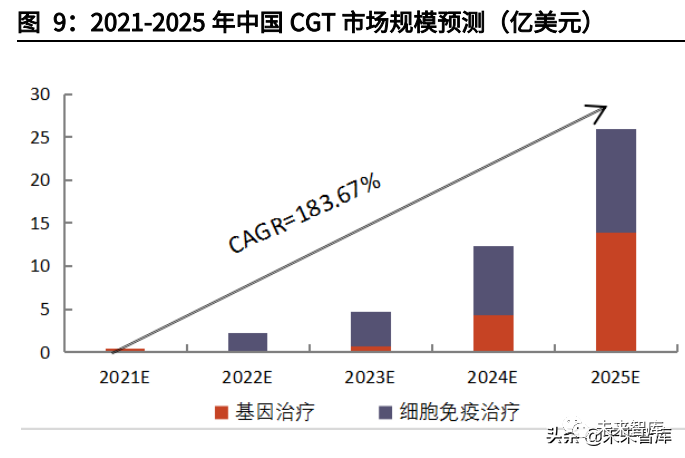

CGT前景巨大,市场规模高速增长。以上多重因素,将催使全球及我国CGT市场快速增长。根据弗若斯特沙利文的统计,2016-2020年,全球CGT市场规模从0.5亿美元增长至20.8亿美元,CAGR达到154%;2025年,全球CGT市场规模预计将突破300亿美元,2020-2025E的CAGR将达到71%。中国市场虽起步晚,但后续势头强劲。2016-2020年,中国CGT市场规模从0.02亿美元增长至0.03亿美元,CAGR为12%。到2025年,中国CGT市场规模预计将飞速发展至25.9亿美元,2020-2025E年的CAGR将达到惊人的287%。

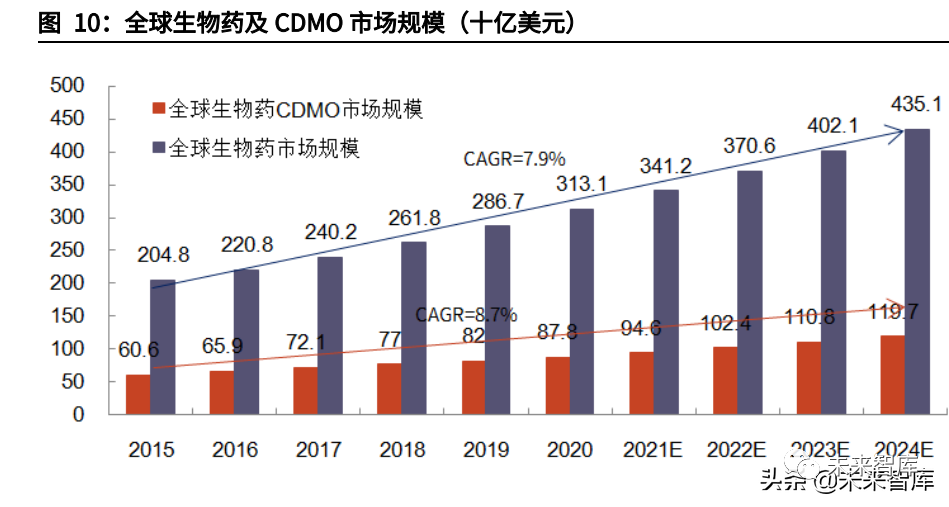

CGT药物市场规模的快速增长,将推动CDMO行业进入快车道,正如过去生物药市场需求催生了生物药CDMO龙头公司的快速成长一样。

生物药的快速发展,其底层驱动力来自于源源不断上市的品种,及良好疗效带来的渗透率快速提升。根据NatureReviews文章统计,2000-2014年间FDA每年平均批准约两款生物药上市,而此后每年平均获批数约为8款。同时,全球前十大畅销药物中,生物药的个数及销量均在不断提升,其中修美乐销售额更是自2012年起就持续占据榜首,反映市场对生物药的迫切需求。

诸多生物药CDMO公司也伴随着生物药市场扩大而快速成长。如三星生物和药明生物,二者营收在过去几年实现了数倍增长,从2015年10-20亿人民币级别迅速增长至2021年的百亿人民币规模,市值也突破2000亿人民币规模,较IPO时市值各增长近4倍与7倍。而老牌小分子CDMO龙头Lonza在转型生物药CDMO后,其股价也在2014年前后伴随生物药快速发展而迅速上涨,其2021年全年营收近50%来自于生物药CDMO。

我们认为,CGTCDMO的发展将重现生物药CDMO发展历程,并涌现诸如三星生物、药明生物的CGTCDMO明星企业。立足当下,正如生物药井喷期,CGT药物将进入密集上市阶段,且药品以其优异效果迅速渗透患者,因此CGT市场的快速成熟有利于CGTCDMO的高速发展。我们认为CGTCDMO的增长主要受两方面影响:

CGT市场快速发展带来的外部影响,包括:1)CGT快速商业化导致的产能不足;2)CGT在研管线快速扩增带来的研发生产需求;3)资金持续涌入,支撑药企与CDMO企业合作。

CGT高外包率行业特性的内部影响,包括:1)CGT生产难度高,药企无法独立完成;2)CGT研发以Biotech为主,外包意愿强;3)CGT生产监管复杂,CDMO具有丰富应对经验。

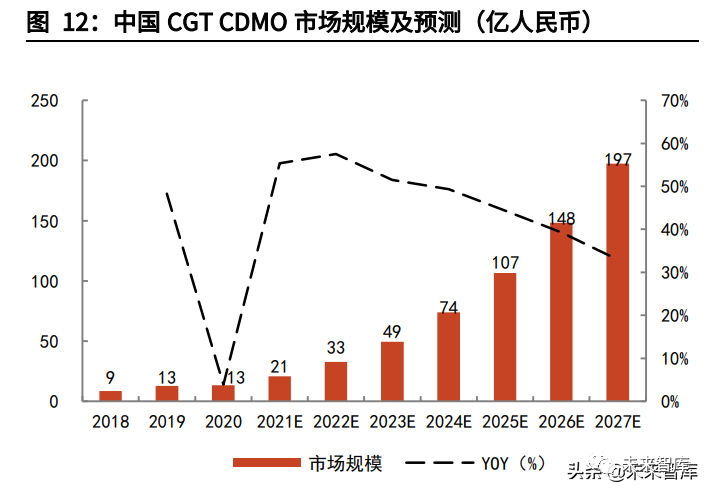

根据弗若斯特沙利文数据,2016-2020年,全球CGTCDMO市场规模的CAGR为22.3%,其中2020年全球市场规模约23亿美元;中国市场则更不成熟,2020年市场规模仅为13亿人民币。但随着CGT管线的增长及产业的成熟,预计全球的CGTCDMO市场规模将在2025年达到101亿美元,2020-2025年CAGR将达到34.9%。中国CGTCDMO市场规模则可能在全球范围内增速最快,预计到2025年,达到107亿人民币,2020-2025年CAGR高达51.5%。

2.1、外部影响:CGT行业快速发展推动CDMO增长

2.1.1、CGT商业化产能需求大

CGT商业化启航,CGT产能需求提升。CGT药物商业化的推进,对CGT产能需求冲击最大,也是直接推动CDMO扩充产能的一大因素。随着CGT药物从临床进入商业化阶段,所需供应的病患数呈几何级增长。通常CGT产品临床阶段供应量在几十至一百人左右,但进入商业化阶段其需求量可增加数十倍,对药企的生产能力造成压力。如BMS的CAR-T产品Abecma在上市四个月后即遇到产能瓶颈,诺华的CAR-T产品Kymriah则因为上市初仅在美国有生产基地,导致欧洲客户交货困难。由于CGT产品生产复杂、制造周期长,企业需要及时交货以满足迅速增长的需求,对CDMO的需求快速扩大。

未来几年欧美地区CGT产品上市步伐加快,产能短缺将较为严重,CGTCDMO有望迎来快速发展。面对日益增长的需求,药企与CDMO企业正在加快CGT产能扩建的步伐,在过去几年进行了大量投资:如,诺华在2019年投资5亿美金扩建基因治疗产能;CenterforBreakthroughMedicines投资11亿美金,以打造全球顶尖的细胞基因治疗CDMO服务。CDMO巨头Lonza则在休斯顿打造了全球最大的CGTCDMO生产基地,并于2021年正式获批允许CGT商业化生产。国内公司如药明康德、博腾股份、康龙化成、金斯瑞等公司也纷纷布局CGTCDMO领域,并已经产生销售收入。据L.E.K统计,有超过20家制药企业及CDMO公司将在2020-2023年间建成工厂投产使用以满足CGT市场的高速发展。这些现象也从侧面验证了市场对CGTCDMO的巨大需求。

2.1.2、CGT研发旺盛

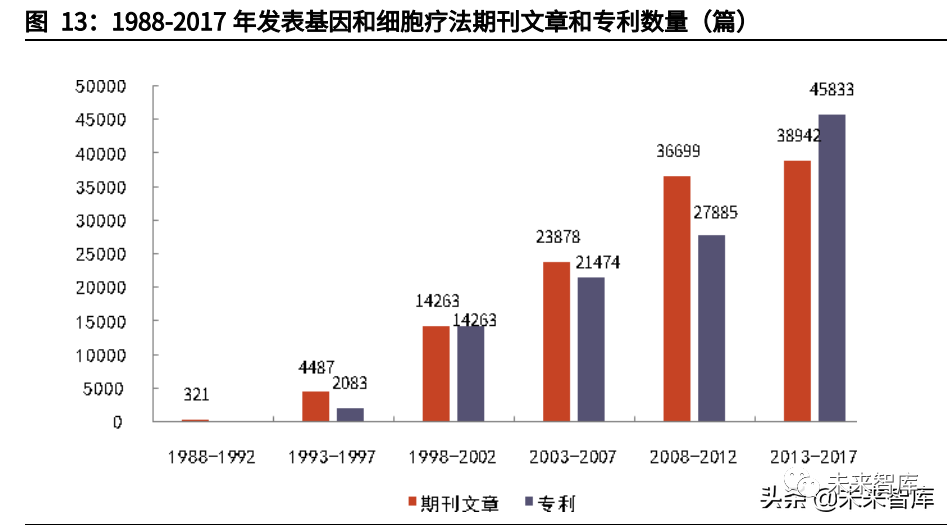

学术与产业研发需求旺盛,助力CDMO发展。CGT相关研发的持续投入也支撑了对CDMO的巨大需求。根据美国化学协会报告,1988年以来CGT领域的学术论文及专利数量均快速增长,反映学术界与工业界对CGT关注高、研发大。2013年后专利数量增速超过论文数量增速,则体现CGT研发从学术为重转向产业应用。CGT研发中的质粒、病毒、细胞等产品,均依赖CDMO公司进行供应,工业研发需求的旺盛进一步推升对CDMO的需求。

CGT相关临床数量稳步上升也催化CDMO的发展。据ARM年报统计,2016-2020年,全球由产业界赞助的CGT临床阶段管线从425个增长至842个。其中,临床II期占比最大,达到50%左右。临床III期管线由2016的31个增长至2020年的97个,4年增长超过2倍。至2026年,CGT临床管线有望较2020年翻2倍,达到近3500个(包含干细胞疗法),其中355个将处于III期临床试验阶段。由于临床管线多,2021年接受在研CGT药物人数大于接受商业化CGT药物人数,且该现象将持续数年,表明CGT临床试验对CGTCDMO发展也起了巨大的推动作用。

2.1.3、资金持续流入CGT赛道

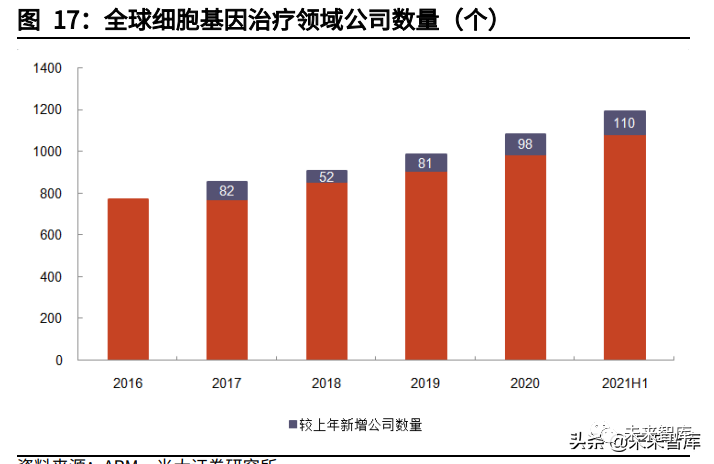

资金热捧CGT公司,利好上游CDMO。2017年FDA批准三款细胞基因治疗产品,标志CGT进入新时代,也激发资本加速涌入CGT赛道,推动上游CDMO发展。根据ARM年报,在2016年该领域全球融资额为52亿美元;到2020年,CGT领域融资额强劲增长至接近200亿美元,较2016年增长近3倍,其中有50笔交易价值超过1亿美元;2021年,CGT行业融资额再创新高,仅上半年全球融资即达到141亿美元,占2020年全年融资额的71%。全球CGT公司数量稳定上升,由2016年的772家增长至2020年的1085家。CGT融资额和公司数量的不断增长,表明CDMO客户群体扩大,潜在订单增加。

2.2、内部影响:CGT研发生产高度依赖外包

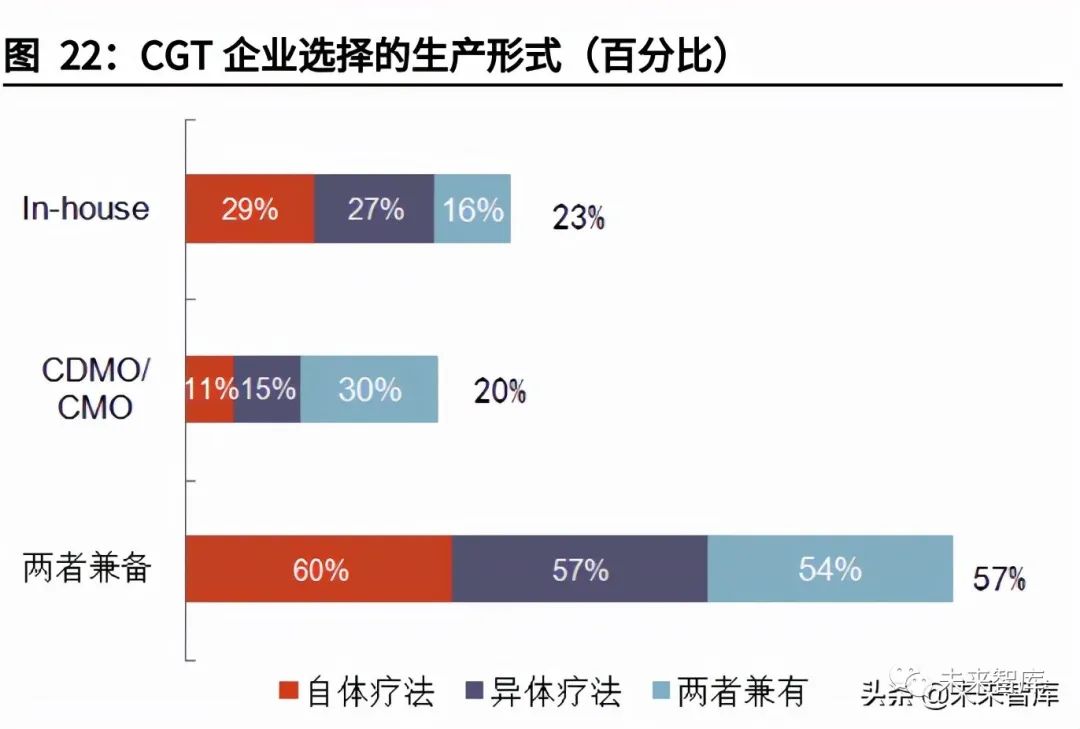

CGTCDMO渗透率高,显著受益于CGT发展。相较于小分子及大分子,CGT药物的研发生产高度依赖外包。截至2020年,Pharma'sAlmanac及JPMorgan的数据统计显示,CGT行业的外包率在65%以上,远高于传统生物制剂约35%的外包率。CRB公司通过对近150家CGT企业调研发现,77%的企业与CDMO公司进行研发生产合作,仅有23%的企业选择完全内部生产。CGT研发生产高度依赖外包的特性,导致CGTCDMO市场的发展与CGT市场的发展高度相关。

2.2.1、CGT生产壁垒高

CGT生产复杂,药企难以独立完成。与传统药物相比,CGT生产涉及更多对象、纯化及测试分析,因此生产周期更长、步骤更多、成本更高,CGT药企往往不具备全面的生产能力。以CAR-T生产为例,其具体过程涉及生产质粒、病毒、细胞:

1)质粒生产一般需要2周时间。作为基因的载体,在CGT中常作为基因表达、基因编辑工具(如CRISPR-Cas系列)、病毒生产的基础平台;

2)病毒生产一般需要2-3周时间。作为CGT常用的基因传递工具,它既可以作为基因治疗的最终产品,直接用于在体治疗,也可以作为中间载体将目的基因递送至体外培养的细胞。

3)细胞扩张培养一般需要2周时间。作为细胞治疗的最终产品,通常是从人体细胞分离后,经过基因改造、扩增而得到。

生产涉及的三个不同对象,其培养、纯化、测试等工艺均不尽相同,CGT企业常缺乏完备的团队及设施完成全部步骤。首先培养对象不同,质粒生产需要培养大肠杆菌,病毒生产需要培养生产细胞,最后培养CAR-T细胞,各步骤的培养设备及优化条件有区别。其次缺乏有效的大规模稳定生产能力,各步骤对工艺有较高要求,尤其以病毒生产壁垒较高,面临缺乏有效转染方法及生产不稳定等问题。对于质粒与病毒的纯化步骤也名类繁多,如质粒纯化中需要去除宿主组分(细菌蛋白、DNA、RNA)、开环质粒、内毒素等,病毒纯化需去除生产细胞碎片、质粒等,同时保持病毒完整性。CDMO公司可以为CGT企业提供质粒、病毒的生产及测试等工业化生产较成熟的步骤,帮助企业加快研发及生产。(报告来源:未来智库)

2.2.2、Biotech外包意愿强

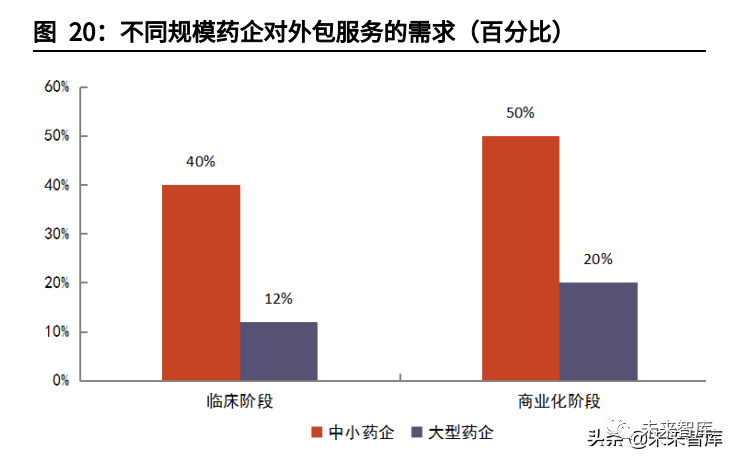

Biotech领军研发,多重原因利好外包。CGT技术前沿多样,Biotech如雨后春笋般成立,引领CGT开发潮流。我们认为CGT行业外包率高,与Biotech占研发主导地位也有强相关性。大型及超大型公司研发管线仅占CGT研发药物不到10%,超过90%的管线由中小公司把控。而弗若斯特沙利文的数据显示,小型药企对外包服务需求远超大型药企。

CRB报告指出,CGT企业与CDMO公司合作最重要的两大因素就是缺乏GMP产能及减少前期资本开支,上述因素分别占合作驱动因素的54%与18%。CGT生产涉及质粒、病毒、细胞三类不同产品,中小企业在规模、资金实力、工艺开发能力以及技术经验方面难以一应俱全,通常无法完全独立自主生产,即缺乏GMP生产能力。CDMO公司可以提供完备的GMP生产服务,适用从临床前到商业化生产各种规模,因此仅有23%的受访CGT企业选择完全自主生产。

此外CDMO公司拥有丰富的细胞系及载体种类,可以快速开发生产CGT药物方法。通过测试各类细胞系与载体,CDMO公司可以选择最佳品系用于生产药物。CDMO公司通过其成熟的开发平台及丰富的生产开发经验,可以缩短药物上市时间,如药明康德可以仅用十五个月,帮助客户实现从DNA到IND申报。药物快速上市可以为药企取得先发优势,快速占领市场,因此与CDMO企业合作缩短药物开发时间也是CGT企业的一大考量。

此外,CGT药物研发难度大,费用高,与CDMO合作可以节约成本。根据弗若斯特沙利文的分析报告,CGT在临床前阶段及临床阶段的研发费用约为传统药物的1.2-1.5倍。其主要原因在于CGT生药物产成本高,各类活性及安全性测试复杂。搭建完整的团队及生产线需要成本巨大,对于预算有限的公司,尤其是小型biotech公司,依靠CDMO公司进行药物生产成为一个可行方案。后者可以为CGT企业节省对生产设备及团队的投入,使CGT公司专注于药物研发。

2.2.3、行业监管严

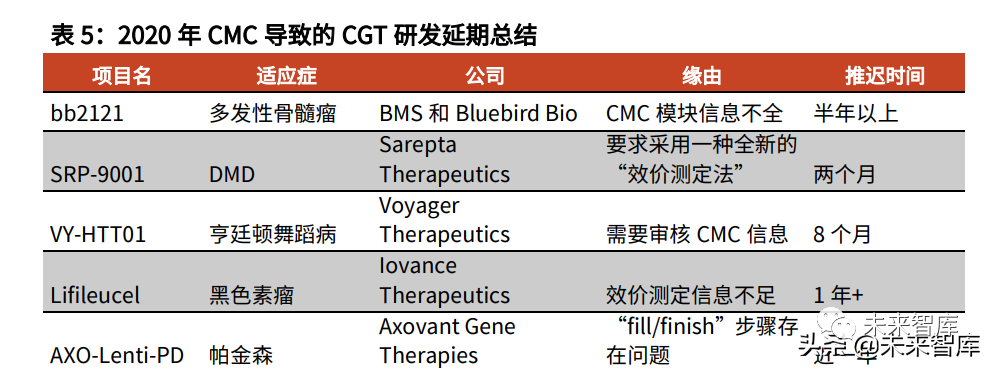

生产监管严,需丰富应对经验。由于CGT治疗需要注射活病毒或细胞进入人体,监管机构对生产流程审查严苛。监管机构要求企业对药品生产进行全流程监管以及药物活性测试,一定程度上限制了CGT药物的快速上市。FDA前局长ScottGottlieb博士表示,CGT药物审查有大约80%时间用于生产和质量问题检验。不合格的生产流程会造成CGT药物上市申报失败,对药企造成重大经济损失。

2020年,FDA正式公布了对CGT药物IND申报的CMC要求。同年,FDA对四款CGT产品就CMC相关信息要求作出补充,比如要求Voyager公司提供更多关于其治疗亨廷顿舞蹈病的VY-HTT01的CMC信息,并暂停临床试验进行,导致超过半年的进程延期。

我国在2019年底也推出《GMP附录-细胞治疗产品》征求意见稿,针对操作人员、原辅料及质量控制等各生产步骤均作出详细要求,进一步提高CGT生产的工艺要求。CDMO公司具有丰富的审查应对经验,及成熟的生产质控体系,可以帮助中小企业规避审查风险,防止因为生产不规范造成的上市延误。

CGTCDMO提供的服务贯穿药物开发的全流程,囊括从临床前研发至商业化生产。与传统药物相比,细胞基因治疗的外包服务更注重活体开发过程,如质粒、病毒、细胞的生产及纯化。因为开发工艺深度影响最终产品,因此细胞基因质粒产品开发有“过程即产品(processistheproduct)”这一说法。

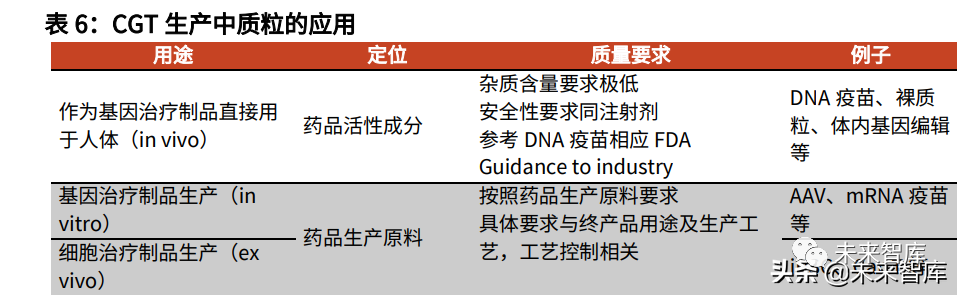

3.1、质粒:CGT的基础工具

质粒通常指独立于染色体外、可自主复制的双链环状DNA,常见于细菌与酵母中。在现代基因工程领域,典型的质粒元件包括原核复制起点、抗性基因、多克隆酶切位点、启动子、目的基因及其标记。细菌质粒作为目前基因工程领域的基础工具,既可作为CGT终产品,也可作为CGT生产的中间载体,是绝大部分CGT生产过程必不可少的一环。

质粒的生产可以分为四大步:(1)质粒和菌库构建;(2)细菌培养与质粒扩增;(3)质粒提取与纯化;(4)质粒的放行检测与存储;最终得到高质量、高含量、具有高转染效率的超螺旋DNA质粒。尽管质粒的GMP生产历史久远且技术成熟,但在大规模生产上仍有相当挑战,主要的难点有保持质粒批间稳定性、获得高含量超螺旋质粒、大批量纯化过程中去除杂质等。

质粒和菌库的构建:主要涉及CGT企业在实验室阶段利用基因工程技术构建含有目标基因的质粒,然后将质粒转入细菌中,经过筛选得到含有正确质粒的菌种。细菌培养与质粒扩增:将菌种复苏后在摇瓶中培养,然后放大至上百升的反应器进行培养,最终通过细菌复制出大量的质粒。该过程最大难点在于如何稳定获取大量具有高转染效率的超螺旋质粒。对此,CDMO企业需要:(1)优化质粒元件结构,以获得稳定发酵的大肠杆菌;(2)优化细菌培养条件,包括培养基和补料配方、发酵罐温度、通气速率、搅拌速度等参数;(3)优化菌体收方式,主要有切向流过滤以及离心两种方式。

质粒的提取及纯化:一般包括裂解细菌、初步提取、过滤纯化等步骤。(1)菌体裂解通常采用化学与物理两种方法,目前常用化学法中的碱裂解法,对DNA损伤小、收获率高且适用于大多数菌株。(2)对溶液进行澄清,再采用死端过滤或离心方式即可获得含有质粒的混悬液。(3)通过进一步层析纯化去除开环或线性质粒,以及宿主细胞组分(DNA、RNA、内毒素等),获得超螺旋质粒。(4)在纯化的基础上,质粒最后还需要超滤浓缩、以及过滤除菌,以达到用于GMP生产的级别。

质粒的放行检测与存储:由于质粒会直接或间接用于人体,其质检主要包括杂质检测和质量检测,通常需要进行内毒素等杂质的检测、质粒鉴别、含量和纯度分析、构型分析。最后,通过检验的质粒将进行灌装和低温储存。根据QYResearch分析,全球病毒载体以及质粒市场规模在2025年将达13.5亿美金,2021-2025年CAGR为18.5%。而中国地区病毒载体及质粒市场增速更快,2021-2025年CAGR为21.5%,到25年将达到68.31百万美元。

新冠疫情催生了超过500亿美元的mRNA疫苗销售,加剧了质粒需求。根据全球最大GMP质粒生产商Aldevron(现被丹纳赫收购)的测算,全球生产十亿剂mRNA疫苗就可以占掉现有质粒生产的一半产能。此外,除了灭活疫苗以外的其它新冠疫苗,如DNA疫苗、重组腺病毒载体疫苗等也需要质粒作为生产原料,这些产品也会增加对质粒的需求。2021年上半年,Aldvron为此在原有7万平方英尺的生产面积基础上新投入近19万平方英尺产能。

我们通过以下步骤推算每年mRNA新冠疫苗能够带来的质粒市场需求:

(1)GMP级质粒价格大规模采购价格预计为120美元/mg,1mg质粒预计能最终得到100mg的mRNA,每剂疫苗含mRNA预计为100μg,即可推算出每剂疫苗的质粒成本约0.12美元;

(2)根据世卫组织数据,从新冠疫情开始截止到2022年1月初,全球mRNA疫苗生产接近76亿剂。

(3)考虑到现有新冠疫苗对变异毒株的防护能力逐渐降低,加强针的应用和新一代疫苗的研发仍将继续,而mRNA疫苗的综合优势明显,预计将成为未来新冠疫苗的主流。根据辉瑞及Moderna指引,2021年全球mRNA疫苗共生产约40亿剂,序贯接种为每年一针,则保守估计未来2-3年每年20亿剂mRNA疫苗的产量推算,带来额外的质粒需求为2.4亿美元。若以辉瑞及Moderna对2022年mRNA生产指引分别为40亿及30亿剂为基础计算,则对质粒的额外需求可达8.4亿美元。

新冠疫情还催化了mRNA在其他领域的研发应用,如Moderna正在开发的mRNA疫苗还包括巨细胞病毒、寨卡病毒、流感病毒等病毒类疫苗,以及各类肿瘤疫苗。其中现有流感疫苗每年产量约15亿剂,假设其中50%被mRNA替代(接近现有新冠疫苗中mRNA疫苗占比),即7.5亿剂,也可带来近1亿美元的质粒需求。预计质粒的需求将随着mRNA在其它领域的推广而获得持续的增量。

3.2、病毒载体:CGT载体的顶梁柱

病毒是细胞基因治疗中最重要也是最常用的基因载体。根据基因药物杂志文章统计,在1989-2017年处于研发阶段的基因细胞治疗产品中,病毒载体占比高达63.4%。病毒既可以作为最终产品,将目标基因注入体内达到治疗效果,也可以作为中间载体,在体外将目的基因转染整合至目标细胞中,制成细胞产品后给药。

病毒载体通常由三部分组成:(1)蛋白衣壳和/或包膜——定义病毒载体的组织或细胞取向性和抗原识别;(2)需要传递的目的基因——在细胞中表达时可产生预期效果;(3)“调节盒”——即组合增强子/启动子/辅助元件,控制转基因作为上位体或染色体整合体的稳定或瞬时体细胞表达。

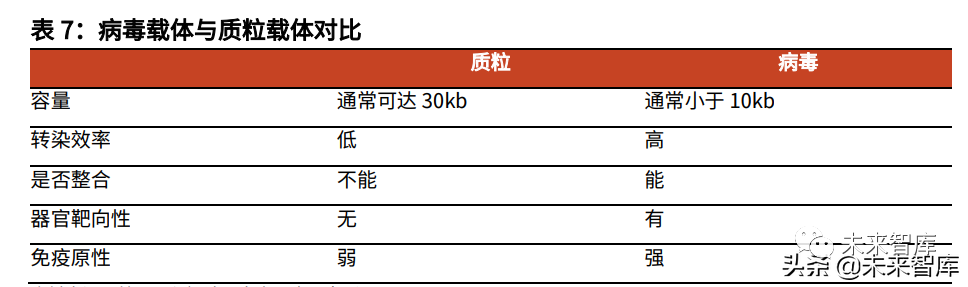

与质粒载体相比,病毒载体具有几大特点:1)转染效率高,转染时间短;2)可以整合目的基因至宿主基因组;3)具有器官靶向性。因此,病毒载体是基因细胞治疗中应用最广、最成熟的载体,然而其生产成本高、难度大,是细胞基因治疗规模化推广的一大阻碍因素。

理想的病毒载体选用应当满足高效转导和高水平的基因表达。目前CGT产品主要使用的病毒载体为腺相关病毒(AAV),腺病毒(Ad),慢病毒(Lv)以及逆转录病毒(Rv)。其中慢病毒和腺相关病毒是最常用的病毒载体。慢病毒是逆转录病毒的一类亚种,可以将目标基因整合至宿主基因组,常用于体外细胞修饰改造。腺相关病毒则具有感染过程温和、表达长效的特点,被视为是一种高效和安全的体外及体内基因转导工具,是目前使用最广泛的体内治疗病毒载体。

![]()

病毒载体的制备是一个复杂的过程,需要将带有编码病毒和目的基因的质粒转入工具细胞,从而生成带有目的基因的病毒载体,再通过提取、纯化、过滤得到所需的病毒载体。病毒载体的制备与抗体药制备相近,通常有如下步骤:

病毒构建:病毒在细胞内生成主要由两种方式,分别是瞬时转染与稳定细胞系表达。前者使用灵活开发时间短,后者可以降低病毒生产成本。

1)瞬时转染法

将含目标基因的病毒质粒和多个用于辅助病毒生成的质粒(包括病毒外膜蛋白基因等)同时递送给工具细胞,由工具细胞生产病毒载体。常见的三质粒系统包括包装质粒、包膜蛋白质粒和包含目标基因的质粒,共同进入细胞后表达组装行成病毒。

2)稳定细胞系表达法

将目标基因及病毒包装基因插入生产细胞系(如293T细胞),构建可以稳定表达生产目标病毒的细胞系。通过筛选和测试挑选最优克隆系,进行放大并高密度悬浮培养。

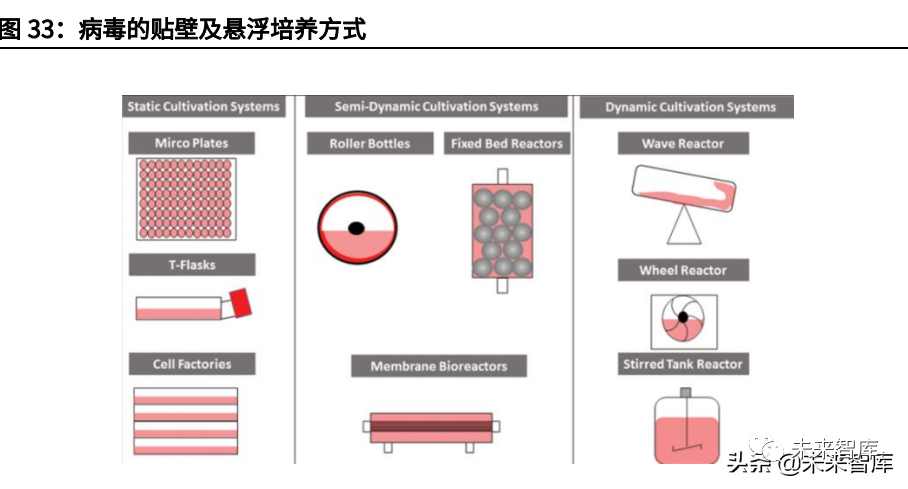

1)贴壁细胞培养

贴壁细胞培养指细胞依附于固相表面进行培养生长,因此培养装置表面积大小限制了细胞扩增数量。贴壁培养常通过增加相同培养系统单元(烧瓶、滚瓶、立方体、HYPERStacks®)的数量(横向扩展)或使用连续更大的设备(纵向扩展)来实现生产规模化,但也会因此增加管理难度。

2)悬浮细胞培养

与贴壁细胞相比,悬浮培养可以更方便地放大生产规模,并无需繁琐的细胞分离步骤。为了促进悬浮细胞的生长,现已开发出各种容器培养系统,包括摇瓶、培养袋、搅拌槽生物反应器、玻璃生物反应器和不锈钢生物反应器。

病毒收获:工具细胞所生产的成熟病毒载体会被释放到培养液中,因此,病毒载体的下游制备过程包括捕获、浓缩、纯化、表征存储。

1)捕获收集阶段是为了去除转染过程中的外加物质、血清蛋白和质粒DNA等污染物,以及宿主细胞来源的成分,如生产细胞、细胞碎片等。在初步捕获阶段常采用低速离心及微滤,去除尺寸较大的杂质。

2)在GMP级别的浓缩通常采用超滤及切向流过滤两种方式进行病毒浓缩。该步骤可以富集病毒,减少后续步骤进料量,进而节省成本。

3)纯化阶段可以进一步去除特定的细胞、病毒或工艺衍生杂质(如蛋白质、DNA、残留质粒和内毒素)。目前病毒生产的纯化首选色谱法,其具有高回收率、可扩展、一致性强等特点。

4)纯化后的病毒载体为满足GMP级的生产要求还需要对病毒载体进行表征和储存。通常需要在适当的缓冲液中进行浓缩和除菌过滤,并对滴度进行测定。最后,病毒载体按浓度要求完成制剂和灌装。

3.3、改造的免疫细胞:CGT的先锋产品

目前常用的细胞免疫治疗有利用自体免疫细胞(自体型)和同种异体免疫细胞(通用型)两种策略;前者相对成熟,并已有上市产品,后者正处于发展中,具有显著成本优势。在细胞免疫治疗中,对免疫细胞的处理贯穿了整个生产流程。以CAR-T为例,其生产路线主要包括以下几个步骤。

T细胞的采集及激活

1)从患者(自体型)或健康志愿者(通用型)的血液中分离出免疫T细胞。2)活化并刺激分离得到的T细胞在体外增殖,便于转导。GMP生产中,常使用带有CD3/CD28单抗的磁珠、或者联用单抗磁珠和白介素来激活T细胞。

T细胞的基因修饰

1)CAR基因导入CAR-T制备最关键的一环是利用病毒或非病毒载体将CAR基因导入T细胞。转导后的T细胞可以稳定表达CAR结构,从而识别肿瘤细胞并进行杀伤。2)T细胞基因编辑目前业界还开展了对T细胞基因编辑的研究,以期改善T细胞的活性,增强疗效。对通用型CAR-T,敲除免疫原性基因、减少排异反应是此类产品是否可以成功的关键。

CAR-T细胞的扩增

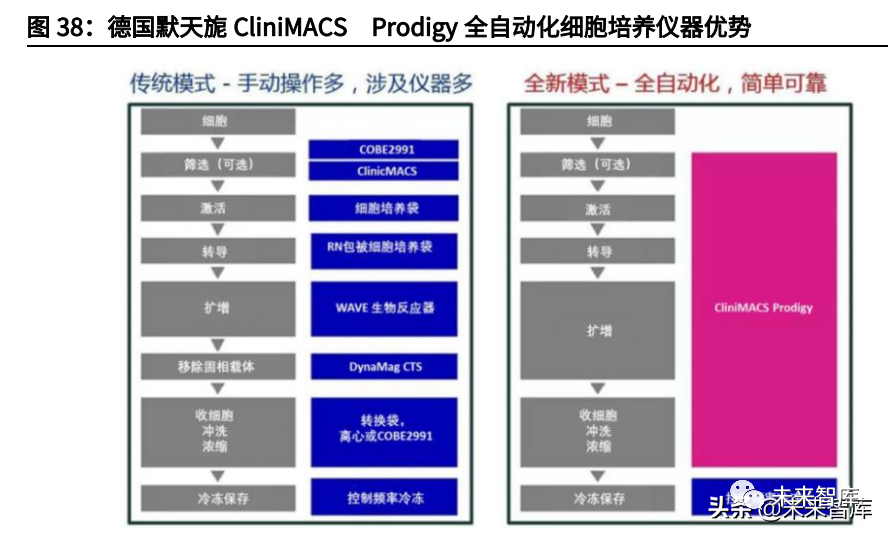

经过基因改造后的T细胞通常需要在体外扩增到105-107细胞/kg才能达到回输剂量。传统的扩增方法主要有细胞培养瓶、培养袋、摇摆生物反应器,但工业生产正逐步转向封闭式、自动化,一体化培养平台正在涌现,如Lonza的Cocoon平台和MiltenyiBiotec的CliniMACSProdigy平台,有效减少对人工的依赖,以及降低产品被污染的风险。

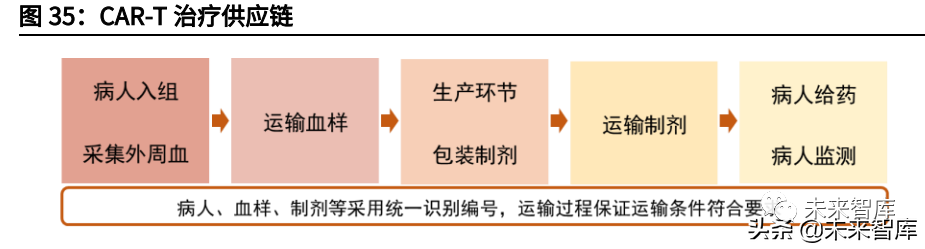

CAR-T细胞的收集、存储及应用

首先需要收集和洗涤细胞,富集CAR-T细胞并除去杂质和干扰物等。随后,检测细胞数量或CAR表达量并进行制剂分装。分装后的CAR-T制剂需要冷冻保存和运输至医药。最后,采用静脉输液的形式临床给药,针对特定的病症,可能会辅助应用局部注射。

3.4、供应链:CGT生产链的最后一环

大多数CGT产品需要在-80°至-180°C的温度下储存,否则存在降解的风险。以自体CAR-T产品为例,必须在极短时间内严控温度运输,并确保身份链和监管链完整。考虑CAR-T产品的个性化生产给药特点,一些制造商战略性地在容易运输的位置(例如,靠近机场)建造了治疗中心。由于冷链运输建设需要较长周期与较大投入,细胞基因治疗公司常会选择外包公司提供的运输服务,比如Cryoport作为生命科学领域领先的冷链运输公司,为诺华的Kymriah和Kite的Yescarta提供物流服务。我们认为细胞基因治疗的兴起也将进一步刺激医疗冷链运输产业的发展。

然而对于跨境生物制品运输,我国制定了《出入境特殊物品卫生检疫管理规定》,对出入境的生物制品进行了管理监督,具体指用于人类医学、生命科学相关领域的疫苗、抗毒素、诊断用试剂等生物活性制剂。对于细胞基因疗法CDMO行业,质粒及病毒载体均可出口,但活体细胞监管严格,相对不易跨境运输。特殊物品出入境审批所需材料多达十余项,审批流程复杂,审批时间长(约一个月),会大幅增加出口运输成本,因此国内CGTCDMO企业要打开海外业务,势必要在海外扩建产能。

3.5、规模化生产:CGT生产降本的必经之路

CGT药物的高定价很大程度归因于高生产成本,以CAR-T产品为例,目前海外上市产品的销售价格介于37-42万美元/剂,而生产成本可高达10万美元/剂。我们认为CGT药物尽管疗效好,但需要快速降本才能迅速提高市场渗透率,进而加速CGT市场发展。

若以CDMO涉及的主要环节进行分拆,病毒载体的生产费用占比最高,约占总成本的30%,即每剂约3万美元。多方面因素导致病毒生产成本高昂:1)传统病毒生产采用贴壁细胞培养法,工艺放大困难,细胞培养密度低;2)转染效率低,转染试剂价格高。如实验室级别采用的转染试剂Lipo2000,1.5ml售价1650元,可转染约106-107个细胞。大规模生产常采用磷酸钙转染法和PEI转染法;3)质粒成本高。根据Cell&GeneTherapyInsights的报告,质粒在AAV病毒生产成本占比达约38%。

此外,T细胞的处理费用占比也很高,约占总生产成本的15-20%。该过程涉及的细胞筛选、激活、培养需要高昂的耗材。如抗CD3/28磁珠,2毫升售价近1万人民币。相关的进口仪器设备也相对昂贵,如单采机(血细胞分离机)需要200-1000万一台,而细胞制备仪器需要300万一台。考虑一个病人细胞的培养周期约14天,则一台制备机一个月仅能供两位患者使用,周转率低进而导致生产成本高。

规模化生产是降低病毒载体及T细胞生产成本的主要思路,我们认为有三大方向值得关注:1)突破通用型CAR-T技术;2)提高病毒生产效率;3)采用自动化封闭细胞培养。

3.5.1、突破通用型CAR-T疗法

与自体型CAR-T相比,通用型CAR-T可以从健康人分离T细胞并进行改造,大批量扩增后用于不同患者。该过程免除了对每位病患进行细胞采集、运输、处理、扩增、检测等步骤,且大批量采购原辅料也可以降低采购价格。根据Harrison的报告,通用型CAR-T生产成本可以降至自体型CAR-T的十分之一,每剂量生产成本从10万美元降低至4000美元左右。

3.5.2、提高病毒生产效率

降低病毒生产成本的主要思路是提高培养细胞滴度,及降低耗材使用,具体如下:

大表面积/体积比贴壁培养病毒生产细胞:通过增加复杂的三维结构来提高固相表面积,进而提升细胞培养密度。与简单地横向或纵向扩展培养规模相比,该方法具有更容易监测和控制生产过程、污染风险更小、设施空间需求小和运营成本低等优势。例如用于生产Zolgensma(治疗脊髓性肌萎缩症药物)的iCELLis固定床生物反应器,利用PET固定床微载体,使25L的体积可提供高达500m2表面积,培养面积与3000个转瓶相当,而设备占地面积仅2m2左右。通过优化灌注和质粒使用,iCELLis可以使病毒生产成本降低50%,并且操作过程也更加简单。

悬浮培养病毒生产细胞:相较贴壁培养法,悬浮培养单位体积可以获得更高密度的细胞。贴壁培养的细胞密度可以达到105-106个/ml,而悬浮培养的细胞密度可以达到108-109个/ml。根据Comisel等研究者在BiochemialEngineeringJournal发表的文章,与采用瞬时转染相比,用稳定细胞系进行悬浮培养最高可降低LV的全周期开发成本(研发及商业化生产)近30%,并提高利润近13%。目前,病毒载体生产仍以瞬时转染法为主,但CellCultureDISH报告显示,近年稳定细胞系使用明显增长,已占病毒载体生产的30%左右。

开发稳定细胞系:稳定细胞系可以大幅度减少质粒和转染试剂的使用,简化病毒生产的制造步骤,在需要大批量制造病毒载体时具有潜在优势。CRBHorizons在2021年的细胞基因治疗报告中指出,虽然超过80%的调查对象仍采用瞬时转染技术生产病毒,但有65%的受访者表示正在开发或打算开发稳定的生产细胞系。然而假如开发稳定细胞系导致药物上市被延期(10个月-1年),可能使最终利润降低17%。

3.5.3、自动化封闭式细胞培养

针对细胞治疗中细胞的采集、筛选、改造、收集等环节,整个生产线的封闭式、自动化的发展也能有效降低人工成本,如Lonza的Cocoon平台和MiltenyiBiotec的CliniMACSProdigy平台。这些平台能够在全封闭的条件下执行上述步骤,降低产品被污染的风险,免去人工介入操作。

BioProcessInternational(BPI)报告对DC细胞的手动操作、半自动操作、全自动操作培养成本进行了对比分析,每100万个DC细胞的生产成本可以从94美元降低至77美元,在增加操作批次的同时还降低了失败率。报告认为自动化生产受限于设备投入,因此生产批次反而低于半自动化生产,产能弹性更低。根据BPI报告中测算,全手工生产中人工成本占比为50%,而半自动化生产中人工成本占比仅18%。

声明:本文系本网站编辑转载,转载目的在于传递更多信息,并不代表本网站赞同其观点和对其真实性负责。如涉及作品内容、版权和其他问题,请在本网站转载后30日内与本网站联系,我们将在第一时间妥善处理。本网站转载文章版权归原作者所有,内容为作者个人观点,本网站仅供参考,并不构成任何投资及应用建议。本网站拥有对此声明的最终解释权。

北京聚创造网络科技有限公司 北京前端和北方决策总部 长沙后端和南方决策总部

ICP证京B2-20171386 京ICP备17032325号 京公网安备 11010802024499号