1.1供给:国内产能迫近天花板,海外停产限产持续

根据国际铝业的统计口径,在铝供给端,2022年全球铝供给量为6846万吨,中国的原铝生产量为4043万吨,在全球占比达到59.06%,相较于2012年上升11pct。非洲,北美、南美、欧洲、大洋洲原铝生产比例均出现下滑,除中国外亚洲的原铝生产值2021年占比达到6.7%,相较于2012年增长1.5pct。中国为电解铝的主要增量供给方。

(一)国内产能迫近天花板

我国原铝供给端存在明显的约束,电解铝存在约4467万吨/年的合规产能“天花板”。2017年3月-10月,发展改革委、工业和信息化部、国土资源部、环境保护部联合开展了清理整顿电解铝行业违法违规项目专项行动,违法违规新增产能全部关停。《通知》规定,凡包含电解工序生产铝液、铝锭等的建设项目,均必须实施电解铝产能置换,即“建设电解槽、就须置换”。根据规定,违规建设产能产能合规化主要依据《部分产能严重过剩行业产能置换实施办法》(以下简称“127号文”),使用2011—2015年已淘汰落后产能指标和2016—2017年自主淘汰产能指标进行产能指标置换。合规电解铝指标=2015年6月末总产能+2015年6月后新增特批指标+2011—2017年6月工信部公示的已淘汰落后产能+2015年7—9月期间投产的部分产能,合计约4467万吨。

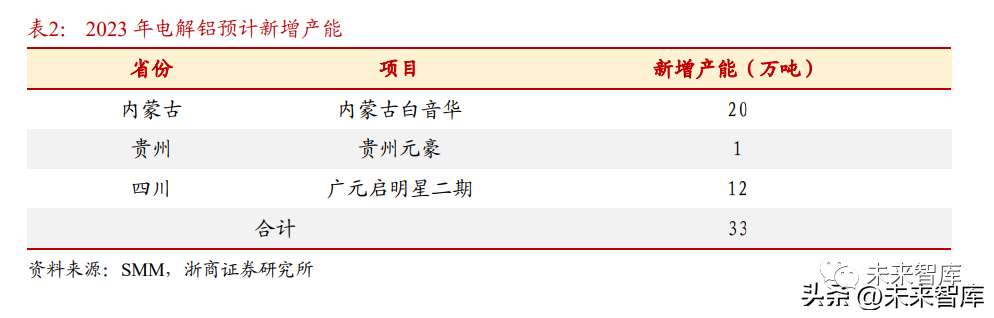

目前电解铝企业产能布局已基本落地,根据国际铝业统计,截止到2022国内运行产能为4043万吨,由于电力能耗受限等因素,剩余产能补齐的可能性较低。目前新增产能主要集中在内蒙古、贵州、四川地区,2023年预计新增产能33万吨,产能增量较少;待复产产能主要在云南,由于枯水期和丰水期的季节性调整,季节性停产减产将会成为常态;同时由于启停槽费用较高,许多铝企选择减产停产。

新增产能:根据百川盈孚统计,电解铝已建成待开工产能规模约154.5万吨。若剔除产能置换项目后,新增产能仅约33万吨,电解铝项目投产基本接近尾声。据SMM数据统计,国内电解铝主要项目为甘肃中瑞,内蒙古白音华,贵州元豪,兴仁登高和广元启明星二期,其中,甘肃中瑞项目在2023年3月份已经全部投产且已经陆续达到满产状态,兴仁登高为置换产能,不会形成有效供应增量,因此新增产能主要集中在内蒙古,贵州和四川地区,主要增量仅为33万吨。截至2023年4月底,新产能中约23.2万吨已实现投产,其中包括甘肃中瑞铝业有限公司11.2万吨、内蒙古锡林郭勒白音华煤电有限责任公司铝电分公司6万吨以及贵州元豪铝业有限公司6万吨先后于2023年1月投产。

待复产产能:2023年待复产产能最大达到153万吨,其中贵州待复产产能39万吨,四川待复产产能5万吨,云南按照去年运行最大值测算,在来水较好的情况下,2023年待复产产能最大达到109万吨,年最大复产规模在20%左右。按照目前行业复产的速度来看,电解铝企业复产一般能达到一天通电2-4台电解槽,转化成年化产能0.2-0.4万吨/日,我们取平均值0.3万吨/日计算,如果云南6、7月份水电宽松,给到电解铝企业复产电力,省内11家在产电解铝企业齐头并进复产,则月复产规模总量=0.3*11*30=109万吨,复产规模在20%左右,届时云南电解铝运行产能将在435万吨附近,达到去年8月份的运行高位则需要将近两个月的持续通电复产,但漫长的复产完成之后,又要马上面临四季度的枯水期,所以在复产的节奏上企业会慎重处理。

目前单吨电解铝启停槽费用在1000元左右,短暂的丰水期不能保证复产的产能回本,云南电解铝产能或将因枯水期问题进行常态化季节性停产。电解铝就是通过电解得到的铝。现代电解铝工业生产采用冰晶石-氧化铝融盐电解法。熔融冰晶石是溶剂,氧化铝作为溶质,以碳素体作为阳极,铝液作为阴极,通入强大的直流电后,在950℃-970℃下,(950℃以上有可能形成热槽)在电解槽内的两极上进行电化学反应,即电解。在现有技术下,电解铝生产线需要平稳供电、连续生产,电解槽只有“开、关”两种选项,且关停后重新启动的成本极高,也会影响生产线的使用寿命。目前行业内单吨电解铝启停槽费用在1000元左右,起槽和停槽能耗相近,“启槽”或“停槽”单过程费用约500元/吨。

减产产能:目前减产产能主要是云南、青海等地季节性减产,贵州于5月中旬关停电解铝厂,运行产能5万吨。中国电解铝产能新建项目较少,几乎没有待投项目,新增产能有限,除了云南地区外,其他地区待复产产能较少,局限于产能天花板,未来更多的是产能置换。假设云南每年季节性复产之后产能开满半年,每年陆续复产,则预计2025年国内产能达到4278.50万吨。

(二)海外限产停产趋势不减

限产停产:2023年预计退出产能21.16万吨,包括德国Speira因能源问题关停剩下一半的产能以及2022年3月美铝由于预焙阳极的生产不确定性将PortlandAluminiumsmelter减产20%。欧洲地区电解铝受能源危机影响扩大减产,经不完全统计,2022-2023年海外减产产能达到158.1万吨。由于双碳政策与能源问题,进一步减产的可能性较大。

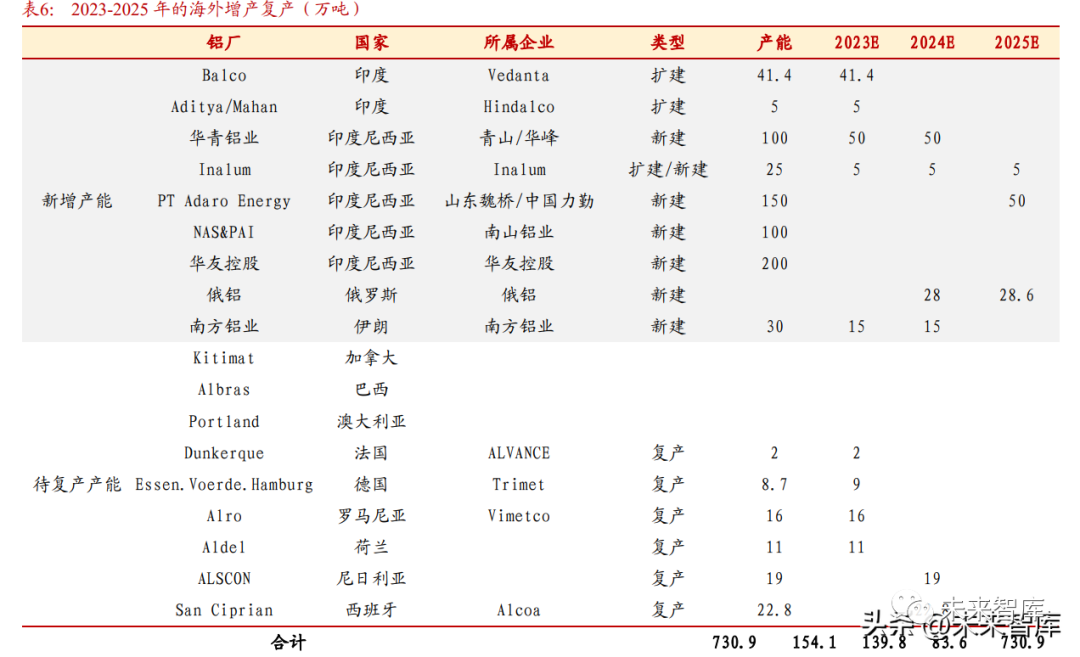

新增产能:据统计,目前海外新增产能主要分布在印度和印尼地区,包括:(1)国内企业出海建厂,华青铝业、华友控股、南山铝业、山东魏桥/中国力勤等在印尼规划产能575万吨,南方铝业在伊朗规划电解铝产能30万吨,共计605万吨;(2)国外铝企Inalum、Balco、Aditya/Mahan、俄铝等新增产能71.4万吨。

待复产产能:据不完全统计,待复产产能合计79.5万吨,其中2023年待复产产能为37.7万吨,2024年待复产产能41.8万吨。

(三)供给合计

国内产能迫近天花板,海外由于能源问题,持续限产停产趋势不减,供给格局基本形成。2022年全球版电解铝产能达到6846.1万吨,其中国内产能为4043.0万吨,海外产能为2803.1万吨。2023年预计全球产能达到7095.7万吨,同比增长3.65%,其中国内产能达到4159.7万吨,同比增长2.89%,国外产能达到2936万吨,同比增长4.74%。2025年国内运行产能基本达到产能“天花板”,全球产能达到7438万吨的峰值。

1.2需求:新能源发展核心金属,轻量化趋势重点受益

高耐腐蚀性、优异的强度重量比和良好的成型性使铝成为建筑、交通、包装及机械设备等领域的主要工业金属。汽车领域新能源渗透率的提高以及车身轻量化的发展趋势拉动铝需求迅速增长,稳增长背景下,新能源基建也有望发力,光伏、电网的建设推动电子、电力行业用铝占比较大提升。目前主要跟铝进行竞争的产品主要是高强度超薄钢板、钛合金、镁合金以及碳纤维等材料。各项材料的性能如下:(1)钢的密度达到铝合金的3倍,利用其设计零部件不利于减轻重量,不满足目前的发展趋势;(2)钛合金尽管比刚度、比强度均大于铝合金,但在高温环境下其导热性差以及化学性能不稳定导致切削加工难度大,所以不适合用于设计存在复杂零件;(3)镁合金密度略高于碳纤维(CFRP)为1780Kg/m3,性能优于铝;(4)碳纤维(CFRP)各项指标均最优,但对复合材料加工装配所需孔槽时,对其强度有较大影响。

材料成本的降低和材料质量的提升成正比,从目前轻量化领域的发展趋势来看,铝合金或将成为未来的产品发展新趋势。钢材价格最低,但是降重效果较差;铝价格区间和降重范围均处于较佳区间;钛和镁价格相对较高,镁的密度约为铝的1/2,但是价格却是铝的3倍,目前来说经济性相对铝较低;碳纤维材料的降重效果最好,但是目前成本过高。

铝型材在建筑领域应用较多,在新能源汽车、光伏等新兴领域的需求增长迅速。汽车领域新能源渗透率的提高将拉动铝需求增长;地产宏观政策向好,或将带动铝产品需求放量。全球铝终端需求主要集中在五大领域:包装(25%)、交通运输(23%)、建筑(12%)、电力设备(11%)和机械设备(9%)。中国铝终端需求主要集中在建筑铝型材(67%)。光伏、新能源汽车、风电产业的铝需求量占比逐渐增多,目前光伏型材占比为10%,新能源汽车轻量化发展处于初期,目前新能源汽车铝型材占比仅为2%,发展潜力大。

(一)建筑领域

全球铝终端需求主要集中在五大领域:包装、交通运输、建筑、电力设备和机械设备,传统行业目前仍是铝的消费主要场景。建筑用铝主要是门窗、建筑装饰等,与地产高度相关。随着地产行业政策向好,竣工面积增速逐渐改善,对铝的需求有望迎来边际改善。从地产周期来看,现在位于政策拐点,房贷数据或迎边际向好,消费弹性较大。

(二)新能源汽车领域

新能源汽车产业已进入平稳增长周期,汽车产业是用铝较多的产业,预计2025年新能源汽车领域耗铝量约475万吨,2030年新能源汽车领域耗铝量超过1000万吨。铝合金因具有密度低、单位质量的能量吸收能力强等特性,是汽车轻量化的首选材料,汽车轻量化技术包括结构设计轻量化与轻质材料的应用。研究表明,当整车质量减轻10%,燃油经济性提高6-8%,加速时间减少8%,制动距离减少5%,转向力减小6%,二氧化碳排放减少4.5%,轮胎寿命提高7%。伴随排放法规的日趋严格,汽车轻量化的步伐显著加快,将使得高端铝材消费迅速扩张。

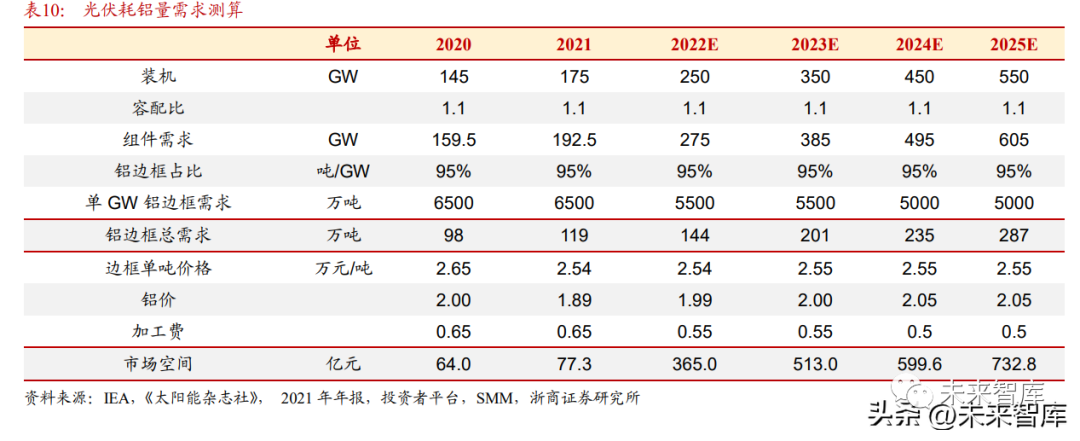

(三)光伏领域

铝边框属于光伏不可或缺的辅材,且在大尺寸组件成主流后,单位耗量变化不大,因此铝边框市场空间跟随光伏装机需求持续成长,预计2025年耗铝量约为287万吨,市场规模增长至700亿左右。具体假设如下:(1)新增装机:光伏新增装机逐年增长,预计2025年新增装机550GW;(2)铝边框单吨价格:铝价+加工费,碳中和背景下是电解铝成本较高叠加海外供给扰动,预计未来铝价保持在高位;(3)加工费:随着产能提升成本下降,同时行业格局仍维持在较好状态,预计未来加工费缓慢下降。

(四)风电领域

铝在风电领域逐渐崭露头角,预计2025年风电领域带动铝需求量134万吨。随着双碳目标的提出,风电新能源得到大力发展,成为未来主要趋势之一。目前,铝主要应用于风电领域的电线电缆,电线电缆原多用铜线制造,然铜线成本过高,因此除一部分必须用铜线的,其余现均使用铝线。其次铝材凭借自身优良的性能,也在在风电领域的结构设施如桨叶、塔架和连接座中得到应用。

(五)机器人领域

铝合金是机器人外壳的主要金属,一些著名的轻型机器人手臂,如UR和KUKA,都由低成本的铝合金材料制成,在降低自身重量的同时,提升了系统的动态稳定性。传统的工业机器人主要用于结构良好和先验确定环境中的重复定位任务。为了获得高定位精度和可重复性,工业机械臂是非常僵硬和隐含沉重的机械手。机器人的轻量化提高能量效率,减少机器人执行任务时的能量消耗,尤其是对依靠自身有限资源来维持日常工作的机器人可以提高机械臂与人类交互时的安全性以及作业的灵活性。其中铝合金品类包括:铝A380:压铸中最常用的合金,可提供材料特性和可铸性的最佳组合,可用于铸造机器人手臂、手腕、底座、“肘部”和工业机器人的其他几个部件的外壳。以6061为代表的6000系列铝合金:主要合金元素为镁与硅,强度中等,具有良好的抗腐蚀性、可焊接性,氧化效果较好。硬度没7075高,但抗腐蚀比较好,市面上机器人手臂大多使用这种铝合金材质。以7075为代表的7000系列铝合金:主要是铝镁锌铜合金,属于超硬铝合金,可热处理合金,有良好的耐磨性和焊接性,但耐腐蚀性较差,多应用于航空环境。

1.3供需平衡:供给缺口日益扩大,2025年形成产能紧缺窗口期

在不计算机器人远期需求空间的情况下对供需进行盈亏平衡测算,可以发现2023-2025年供给缺口日益扩大的趋势基本确定,2023年铝供需处于弱平衡状态,但由于新能源需求增加较快,海外扩产速度较慢,形成产能紧缺窗口期,到2025年供需缺口将达到306万吨。

对铝价进行复盘可以发现,铝价对供需的反应较为强烈,对标2021年一季度的电解铝紧平衡状态,2025年供给缺口达到306万吨,超过2021年193万吨的供给缺口,预计2025年铝价将超过2021年铝价水平,上调空间至少达到23000元/吨。基于铝的轻量化和高强度重量比等高性能,应用场景进一步扩展的可能性大,机器人轻量化放量将进一步维持铝需求增速,为铝价上涨周期带来较强的底部支撑效应。

1.4库存:处于十年历史低位,去库趋势持续

当前中国电解铝社会库存冲高回落,当前呈现去库趋势。据SMM数据库显示,自2022年12月底国内分地区电解铝社会库存持续大增,并于2023年3月2日触及2020年4月27日以来新高至126.9万吨后拐头向下,下降趋势开启。截止到4月底,相较于最高点库存下降41.6万吨,降幅38.24%。电解铝目前已呈现去库趋势,自进入二季度以来电解铝库存进入季节性降库阶段,整体库存表现向好。LME+上期所电解铝库存处于历史低位,低库存限制铝价持续回调空间。截止到2023Q1,LME库存为52.09万吨,上海期货交易所库存为20.69万吨,合计为72.78万吨,处于近十年来库存低位。自2022年2月25日电解铝总库存跌破100万吨红线后,随后持续走低,大量冶炼厂的减产令市场缺口不断扩大。虽然海外仍将处于加息周期中,利率的进一步走高抑制海外消费。随着亚洲经济复苏、美联储加息放缓,需求回暖,库存低位对铝价的支撑作用将会进一步显现,铝价有望进入上涨周期。

2.1生产端:产能集中在中国,高附加值产品占比提升

铝行业上市公司较多,主营业务包括电解铝、铝合金锭、铝型材、铝板带等。目前A股上市公司有31家,其中6家公司(中国铝业、云铝股份、神火股份、天山铝业、中孚实业、焦作万方)主营电解铝业务,其他几家公司主要是铝加工企业。全球主要的电解铝企业包括美铝(Alcoa)、俄铝(UCRUSAL)、海德鲁(Hydro)、印度铝工业有限公司(Hindalco)、印度安格尔(Nalco)、印尼安塔姆(Antam)、力拓(RioTinto),韦丹塔(Vedanta),巴林铝业(Alba)。美股上市的铝加工企业则包括Constellium、HowmetAerospace、世纪铝业、凯撒铝业。

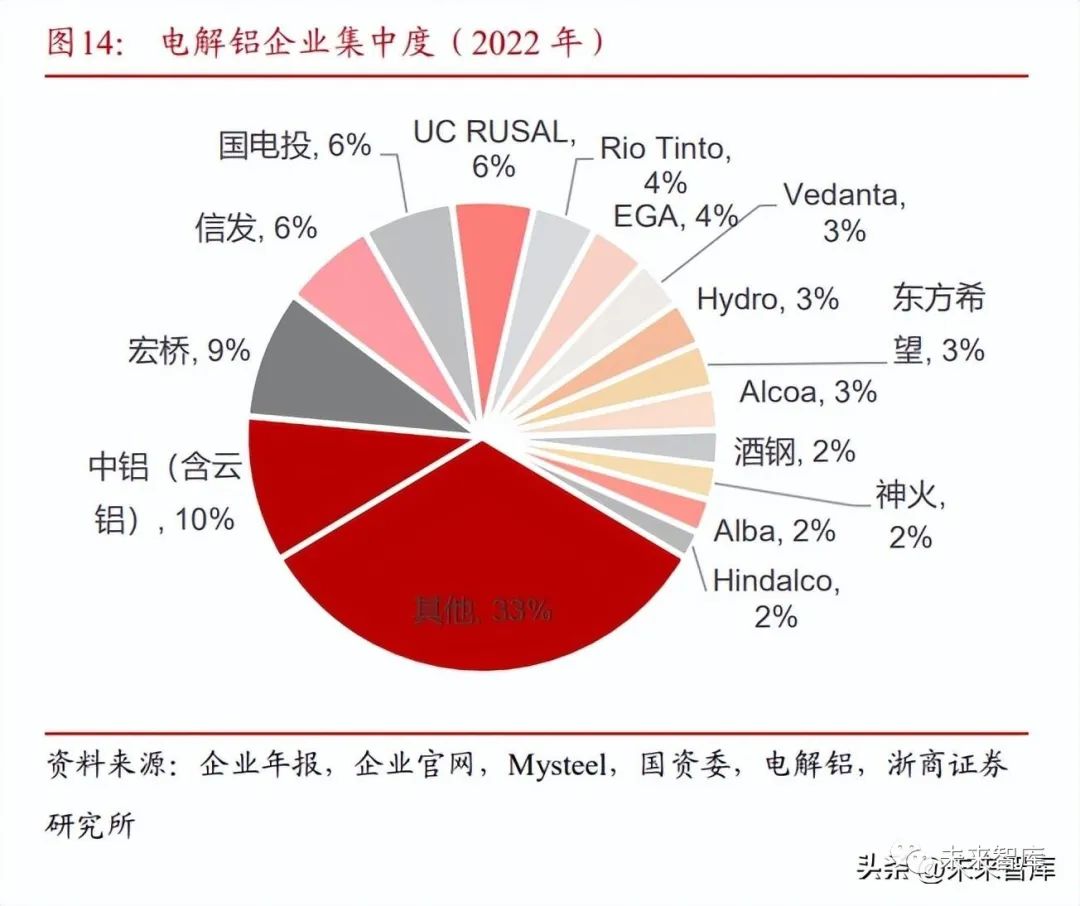

截止到2022年,中国电解铝年产量为4043万吨,约占全球总产量的59.06%。欧洲地区电解铝受能源危机影响扩大减产。我国原铝供给端存在明显的约束,一方面,新增产能受限于产能天花板,另一方面,可再生能源固有的季节性和不稳定性给原铝生产稳定运行构成不小的挑战。分企业来看,电解铝企业集中度较高,2022年全球前十五大电解铝生产企业产量为4598万吨,占全球总产量的67%。其中中国企业占据了七个席位,包括中铝、宏桥、信发、国电投、东方希望、酒钢和神火,产量共计2583万吨,占全球总量的37%。剩余八家海外企业分别是俄铝(UCRUSAL),力拓(RioTinto),阿联酋环球铝业(EGA),美铝(Alcoa),海德鲁(Hydro),韦丹塔(Vedanta),巴林铝业(Alba)和印度铝工业有限公司(Hindalco),产量共计1884万吨,占全球总量的27%。美铝在2022年跌出前十五大行列。

从企业资本开支来看,近十年来电解铝行业资本开支基本维持稳定。2022年全球头部铝企的资本开支增速23%,相较于2021年-18%的增速提升较多。然而从资本开支净值来看,全球资本开支波动较小,从2013年至今,每年的资本开支维持在在400-600亿元区间。从全球电解铝产能来看,近十年来增速相对稳定,在5%左右进行波动,近五年来产能同步增速减缓,基本维持在2%-3%区间内。全球电解铝企业产能扩张的节奏偏慢,产能变动较小,供给增长有限。

铝加工产品价格差异较大,下游不断向高附加值产品转移。下游铝加工产品销售采取“铝锭价格+加工费”的定价原则,加工费根据产品性能和市场供求等因素确定,公司目前主要采用的产品定价方式为:对于国内销售的产品,主要采用“下单当日上海有色现货铝的日均价或周均价+加工费”确定;对于出口产品,主要采用“发货日前一个月的伦敦金属交易所市场现货铝平均价+加工费”确定。目前下游铝加工产品的产品销售价格差别较大,高品质、高精度、高附加值如电池箔等产品,盈利稳定,利润水平较高。

从全球主要铝企的资本开支来看,大多数电解铝企业的资本开支维持相对稳定,铝加工企业的资本开支增速较快。其中明泰铝业、鼎盛新材、南山铝业、印尼Antam公司增速均超100%。明泰铝业主营铝板带箔和铝型材,鼎盛新材主营电池铝箔,南山铝业主营铝型材,源于不断布局高附加值产品,优化公司产品结构,这三家公司的资本开支增速遥遥领先。Antam是印尼的国有电解铝公司,资本开支增速位于国外电解铝企业第一,这与当前电解铝产能逐渐向印尼转移的趋势一致。

2.2销售端:调整海外出口布局,打造较强出口韧性

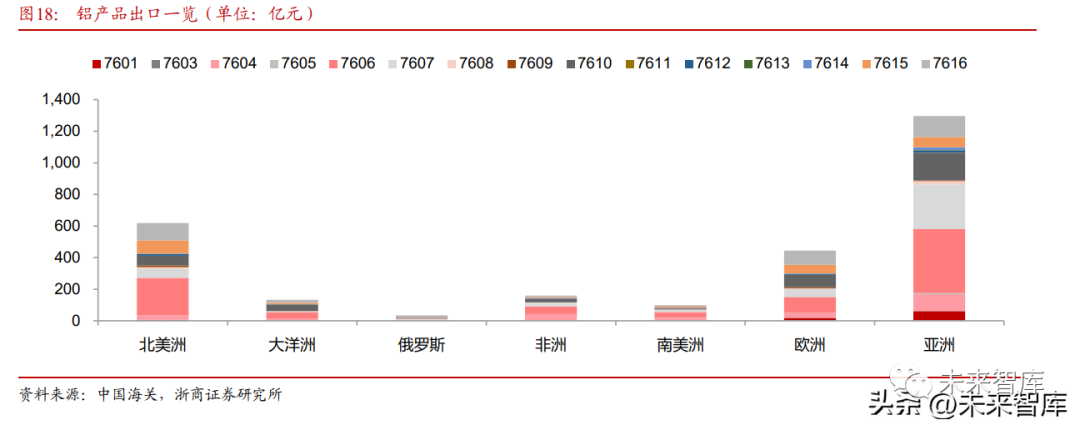

中国铝商品国际贸易主要是未锻造铝(7601)、铝材(7603-7608)和铝制品(7609-7616)出口,铝产品出口企业根据出口的相关贸易保护政策调整海外出口布局,并积极争取合法权益。从进出口来看,目前欧洲地区和美国对中国的贸易保护政策相对严格,其中欧洲涉及产品较多,美国税率重重叠加,关税较高,亚洲地区的关税则相对较为宽松,几乎没有国家设置双反政策(反倾销和反补贴),这也与我国的出口格局相契合。中国主要对外出口的国家包括亚洲(韩国、日本、越南、泰国)、欧洲(英国、欧盟)、北美洲(加拿大、美国)、大洋洲(澳大利亚)等。

当前主要的出口国家或地区的关税政策汇总如下:

(一)欧洲

欧盟:截至目前,针对中国铝材和铝制品的贸易制裁共计9起,涉及铝板带、铝箔、铝型材、铝合金轮毂、铝散热器。2022年5月25日,欧盟委员会发布公告称,计划不再延缓对原产于中国的铝轧制材征收反倾销税,并拟于2022年7月12日开始执行,涉案公司有江苏常铝铝业、南山集团、厦门厦顺铝箔等,最终反倾销税率为14.3%-24.6%。

英国:2022年12月,英国政府通过英国贸易救济局的建议,对从中国进口到英国的铝型材征收新的反倾销税,该关税于2022年12月17日起生效。英国贸易救济调查机构在认定整个中国铝型材市场存在特殊市场状况的情况下,认定南山铝业不存在特殊市场状况,完全依据南山铝业提供的合并成本数据计算了倾销幅度,南山铝业最终获得零税率,其他两家抽样企业PressMetal和GuangdongHaomei分别获得15.6%和11.4%单独税率,其他18家应诉企业获得15.4%平均税率。

(二)美洲

美国:中国对美出口铝初级加工品目前有三重关税,双反政策、232调查和301调查;对美出口铝制品目前涉及301调查相关关税。具体税率为:(1)对我国出口至美国的铝箔征收反倾销保证金率48.64%-106.09%、反补贴保证金率17.17%至80.97%;(2)对进口自我国的铝合金板反补贴税率为46.48%-116.49%、反倾销税率为49.85%-59.72%;(3)232调查中对绝大多数未锻轧的铝及铝材品种征收10%铝关税;(4)301调查中先后对我国出口的商品加征了3轮关税,加收关税税率范围在7.5%~25%。加拿大:中国对加拿大出口铝型材出口主要受到双反政策的限制,临时反倾销税率范围在36%-102%,临时反补贴税率在0.00%-17%。2013年,加拿大对进口自或原产于中国的铝型材作出第一次肯定性终裁,发布反倾销和反补贴税税令,2019年8月2日,加拿大边境服务署对原产于或进口自中国的铝型材作出第二次反倾销和反补贴日落复审终裁,涉案产品的加拿大海关编码主要为7604、7608、7610系列。

(三)大洋洲

澳大利亚:澳大利亚对原产于中国的铝型材继续延长对中国涉案产品反倾销和反补贴措施的期限,并以低价税方式以及固定税率加可变税率方式计征的反倾销税和反补贴税均为0~77.4%。2009年,澳大利亚对中国铝型材进行反倾销和反补贴立案调查,初裁决定征16%临时反倾销;2015年10月20日,澳大利亚进行复审调查后,裁定对涉案产品征收0~28.3%的反倾销税和0.6%~20.2%的反补贴税;2020年10月16日,澳大利亚反倾销委员会发布第2020/103号公告,决定从2020年10月28日起,继续延长对中国涉案产品反倾销和反补贴措施的期限,并以低价税方式以及固定税率加可变税率方式计征的反倾销税和反补贴税均为0~77.4%。

(四)亚洲

越南:对部分中国铝制品征收35.58%的反倾销税。2023年越南决定对原产于中国、海关HS编码为7604.10.10、7604.10.90、7604.21.90、7604.29.10、7604.29.90的产品采取反倾销措施,包括铝制品、合金或非合金产品。该决定涉及多家生产和出口铝制品的中国企业,反倾销税率从2.85%到35.58%不等。泰国:对进口自中国的冷轧和热轧钢铝产品免征反倾销税。2021年5月24日,泰国政府决定对进口自中国和韩国的冷轧和热轧钢铝产品实施为期6个月的临时性反倾销税免征优惠措施,首次期限为6个月。

3.1电解铝盈利模型

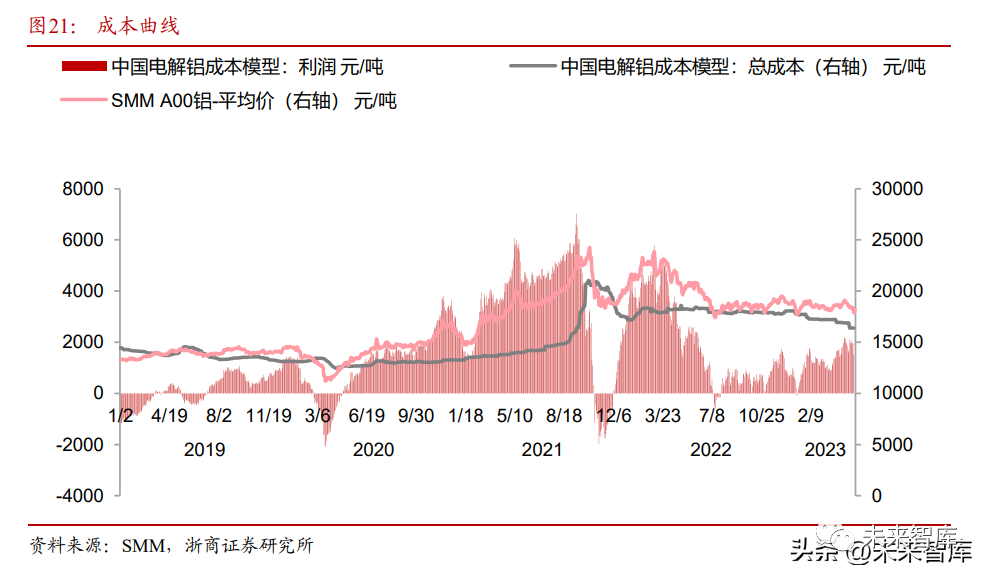

对于电解铝来说,一吨电解铝往往需要1.92吨氧化铝,0.465吨预焙阳极和13500度电。以2023Q1的原料成本进行测算,电力成本在电解铝的完全成本占比约为34.65%,氧化铝成本占比约为32.38%,预焙阳极占比约为16.64%。以2023Q1铝价位于18500元左右进行吨铝净利测算,吨铝净利约为1125元。

相较于2021和2022年行业利润的大起大落,目前单吨利润呈现整体震荡趋势,保持持续微幅上调节奏。2023年电解铝市场受制于能源紧张,产能天花板等因素制约,供应端制约给铝价带来较强底部。但全球主要发达国家处于加息周期中,经济将面临衰退风险,带来需求的波动。国内需求受地产和外贸影响,面临总需求不足风险,目前电解铝市场正在这个逻辑下博弈,处于行情震荡中,总体上价格下跌风险有限,容易打开上涨空间。

3.2电解铝盈利弹性测算

铝价反映行业β的变化,电力价格反映不同电解铝企业α的区别,因此从铝价和电力价格方面对吨铝净利进行敏感性分析。电解铝全球定价,价格受到多重因素的影响,价格弹性反映较为迅速。以2023Q1的18500元/吨的铝价作为基数,通过测算,在电价不动的情况下,铝价每波动5%,吨铝利润对应波动600元左右。不同城市的电力价格区间不同,比如相对而言云南的水电价格要低于火电价格。2022年度不同地区的综合电价如下:新疆0.36元/度、内蒙0.43元/度、云南0.44元/度、山西0.53元/度、山东0.63元/度。电力价格每波动5%,吨铝净利约波动200元。

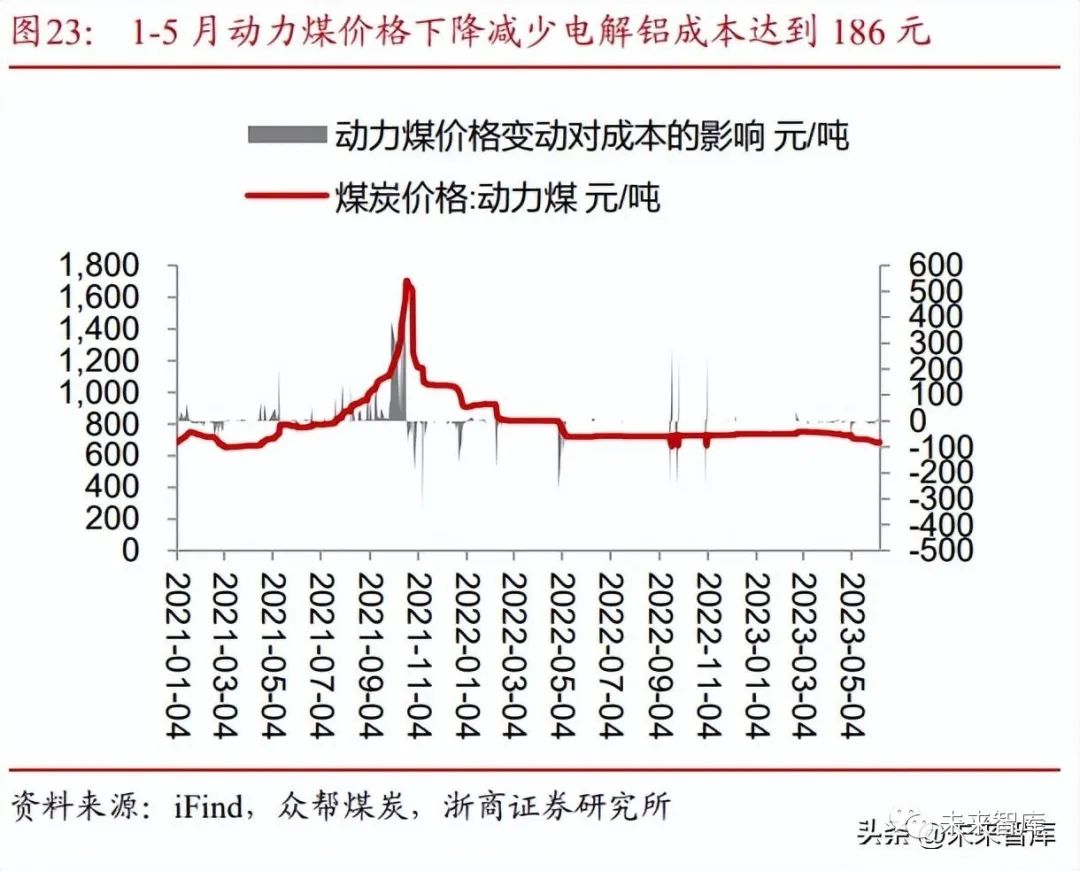

当前煤炭价格低位运行,预焙阳极与动力煤价格下调,盈利空间进一步打开。截止到2023年5月底,预焙阳极自2022年6月达到高点之后,峰值回落,2023年1-5月底,价格累计下跌2450元/吨,降幅达到35.56%,以电解铝盈利模型进行测算,对电解铝成本的影响达到1139元/吨;2023年5月,价格下跌850元/吨,降幅达到15.48%,对电解铝成本的影响达到395元/吨。自2021年10月动力煤价格达到1704元/吨后,动力煤价格持续下降,截止到2023年5月底,动力煤价格持续回调,单吨价格已经跌破700元。2023年1-5月动力煤价格累计下跌47元/吨,对电解铝成本的影响达到186元/吨;2023年5月动力煤价格下跌40元/吨,跌幅为5.49%,对电解铝成本的影响达到158元/吨。2023年1-5月预焙阳极和动力煤价格下调对成本的影响达到1325元,5月价格下调对成本的影响为553元。

声明:本文系本网站编辑转载,转载目的在于传递更多信息,并不代表本网站赞同其观点和对其真实性负责。如涉及作品内容、版权和其他问题,请在本网站转载后30日内与本网站联系,我们将在第一时间妥善处理。本网站转载文章版权归原作者所有,内容为作者个人观点,本网站仅供参考,并不构成任何投资及应用建议。本网站拥有对此声明的最终解释权。

北京聚创造网络科技有限公司 北京前端和北方决策总部 长沙后端和南方决策总部

ICP证京B2-20171386 京ICP备17032325号 京公网安备 11010802024499号